検討対象の企業価値評価手法

企業価値評価に用いられる代表的な手法として、類似会社比較法・DCF法が挙げられます。

支配権を取得するM&Aや、現在のような厳しい経済環境で論点となりやすい減損テストを勘案し、本稿ではそのうちDCF法についてコメントしていきたいと思います。

なお、本稿は筆者の私見であり、当社の評価方針ではない点にはご留意ください。

論点

COVID-19が企業価値に対してマイナスの影響を及ぼすであろうことは、容易に想像できます。

一部の業種・企業を除くと、国内外の多くの事業者については、少なくとも短期的には企業価値の下落要因に該当していると思います。

このような稀有な状況の中で、企業価値をどのように検討していけば良いでしょうか?

DCF法で価値を計算する際には、複数の計算要素の個々に詳細な検討が必要ですが、本稿では、①将来フリーキャッシュフロー(FCF)、②割引率、③永久成長率という主要な3要素のみ取り上げたいと思います。

①将来フリーキャッシュフロー(FCF)

対象会社の中長期の事業計画から推計され、営業利益予想額や運転資本増減額、減価償却費、設備投資額などから計算されます。

事業計画の期間設定は将来5年間程度が多いでしょうか。この場合、3月決算会社を例にとると、2021年3月期~2025年3月期が計画策定期間となります。

- 2021年3月期

2020年3月期は、COVID-19の影響は僅少または限定的であったという印象です。

注目すべきは、2020年3月期の上場企業の短信に記載された2021年3月期の当期予想です。当時、多くの上場企業が当期予想を非開示としていたことから、この先の予想が困難な状況にあったと感じています。また、予想の可否に関わらず2021年3月期については、多くの企業で従来と比べると厳しい売上・収益となることについては、強い異論は無いと思います。

企業価値評価の観点から事業計画を見ると、2022年3月期以降の将来計画に従来とは異なるCOVID-19特有の論点が存在すると考えています。

- 2022年3月期以降

2020年11月時点では、一部の企業・業種ではアフターコロナに向けての感触を掴みつつあるのではないでしょうか?COVID-19の終息と貴社のビジネスについて、ひいては、更にその先2025年3月期はどのような予想をしていますか?

これらの問いに対して、私も確たる正解を持っているわけではありません。

遅くとも数年内には、特効薬やワクチンも開発・一般化され、現在のような緊迫した状況は、相当程度緩和されているだろうと(私は期待も込めて)見込んでいます。このような明確な回答のない領域に関して、一定の仮説に基づく事業計画の策定は、私は「アリ」だと考えています。更に、業種によっては、抑制されていた需要を特需として反動的に見込むことも可能かもしれません。

- 事業計画の回復イメージ

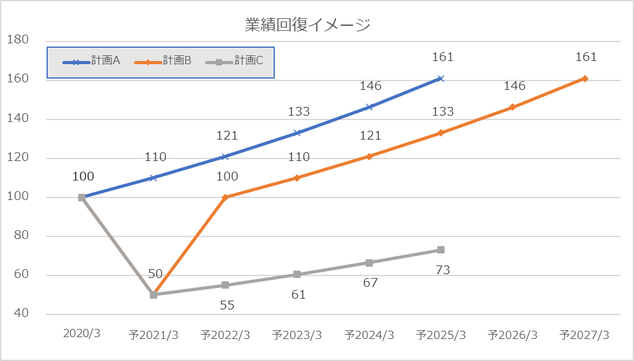

売上高や利益など企業にとってKPIは異なると思いますが、右表(当社作成)では3つの将来の業績回復イメージを表しています。

計画Aが、言わば「COVID-19なかりせば」の2021年3月期以降の5期間の事業計画と仮定します。

2021年3月期は、COVID-19の影響を受けて大幅な下方修正を余儀なくされたとしましょう。

さて、問題はその後の2022年3月期以降ですが、どう考えましょうか?

業種や個々の事情、計画設定の姿勢によって異なってくるのは当然ですが、計画Cではなく、計画Bのような成長も描けるのではないでしょうか?

計画Aから2年遅れでの達成と仮定していますが、本来のあるべき需要に対する製商品の供給と考えると、COVID-19の影響で一時的に需要・供給とも収縮したものの、その後の日常生活への回帰に伴い、従来への復活を想定したシナリオです。

この復活シナリオの背景には取引先・市場の回復も含め、説得力のある理由が必要ではありますが、強ち否定されるものでもないと考えます。

(参考:設備投資)

将来FCFに影響を与える項目として、設備投資にも注意が必要かもしれません。従来は、拡大基調に応じて多額の設備投資(CAPEX)計画を有していたかもしれませんが、COVID-19の影響により見直しを余儀なくされた事例もあることでしょう。

キャッシュアウトフロー項目の設備投資額が減少することは、下方修正された営業利益のマイナス見込みをFCFベースでは幾分か緩和することが出来ます。

②割引率

割引率として、株式市場や債券市場から推計される「加重平均資本コスト(WACC)」を使用することが多くあります。加重平均資本コストについては、評価時点の情報・データを使用する以外に許容される推計方法は存在しないと考えています。

- COVID-19が割引率に及ぼした影響とは何でしょうか?

株式市場の乱高下による個別銘柄の変化(いわゆるβとして表現される値)、手元資金の確保に伴う借入金の増加や時価総額の変動等による資本構成の変化などが挙げられますが、コロナ前後において各指標が見違えるほど変化したような状況をあまり感じていないのが実感です。

加重平均資本コストは、短期的な要因で大きく変動する性質ではないと考えています。変動そのものを否定する訳ではありませんが、その変動幅の大小については注意が必要と思います。

海外の資本コストについてですが、リスクフリーレートが概ね低下傾向であったことに着目すると、海外の資本コストは多少変動するかもしれません。割引率の低下は企業価値の増加要因となりますが、企業価値の下落を多少なりとも抑え込める可能性はあるかもしれません。

加重平均資本コスト(WACC)を割引率として使用する際には、COVID-19をリスクとして追加するような扱いは行わず、事業計画でCOVID-19の影響を考慮し、企業価値に反映させる方法が現実的と思料します。

③永久成長率

- 永久成長率は、COVID-19の影響を受けた今現在の値を使用するべきでしょうか?

私はこの見解には否定的です。

COVID-19パンデミック以前に各機関から公表された成長性指標の採用の是非もあるだろうと思いますが、インフレ率などの指標につき、本日現在値の採用は、やや悲観的な成長見通しであるように思われます。

まとめ

- COVID-19の影響を及ぼす事業期間の売上・利益等を通すことで企業価値にはその影響が反映される。ただ、売上・利益の落ち込みだけではなく、復活のシナリオも想定できるであろう。

- COVID-19の影響を受けて下方修正された事業計画を用いる場合には、割引率に特段の調整をしない方がよい。また、COVID-19の影響を調整するような割引率の推計方法は存在しない(と思う)。

- 割引率にも事業計画にもCOVID-19のリスクを折り込むとリスクの二重計上となる。

割引率は継続価値も含む超長期FCFの現在価値計算に使用する以上、短期的なリスク要因を個別に付加しない方が良い。

参考:日米の国債利回りとTOPIXの動向

(Capital IQから当社作成)